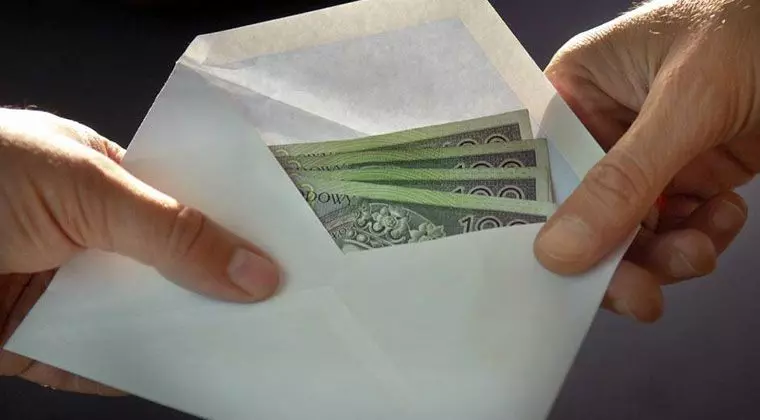

Частные кредиты могут быть гораздо более привлекательными для кредиторов, чем банковские депозиты и сберегательные счета, но они также гораздо более рискованны, если кредитор не примет меры к минимизации риска кредитования.

Если ссуда будет предоставлена не тому лицу и без залога, кредитор может не только не получить прибыль по процентам, но и капитал (сумма предоставленной им ссуды) не будет взыскан. Поясним, кто в данном контексте «не тот человек». Это в первую очередь заемщик, который, уже беря кредит, знает, что он его не вернет, поэтому он просто мошенник. У него официально нет никаких активов, он не работает легально или может и работает, но за минимальную ставку вознаграждения, которая совершенно свободна от ареста и принудительного исполнения судебными приставами. Или/и уже имеет другие долги, которые вряд ли будут взысканы. Некоторые из них имеют какое-либо движимое имущество, но казни движимого имущества, особенно входящего в состав оборудования квартиры, обычно малоэффективны.

Как проверить, является ли потенциальный заемщик лицом, которому нельзя давать кредит? На 100% не проверишь в каждом случае, но многое можешь объяснить. Перед выдачей кредита попросите заемщика принести вам его трудовую справку о доходах, справку из Кредитно-информационного бюро и хотя бы из Госреестра долгов. Если он занимается бизнесом, он также должен принести справку об отсутствии задолженностей по уплате взносов на социальное страхование и налогов. Что касается размера дохода, то помните, что минимальная заработная плата совершенно не подлежит взысканию, поэтому судебный пристав-исполнитель не может взять ее даже частично, если должник столько зарабатывает. Размер минимальной заработной платы меняется, и вы должны проверить сумму до предоставления кредита. Непогашенные кредиты – это не только результат мошенничества со стороны заемщиков.

Иногда после взятия кредита их финансовое положение ухудшается не по их вине. Например, они теряют работу или несут непредвиденные расходы. Поэтому безопаснее всего будет, если вы выдаете кредит под залог, т.е. под залог (например, автомобиль заемщика) или под залог квартиры, дома или земельного участка заемщику. Тогда вероятность успешного взыскания долга с процентами значительно возрастает. Самый безопасный способ предоставления частных кредитов против ипотеки. Вы, как ипотечный кредитор, имеете приоритет перед многими другими необеспеченными требованиями. Еще снизить процентную ставку по кредиту на один-два процента, если заемщик согласен на ипотеку.

Компания МиГ Кредит, которая предлагает кредиты на сайте https://almaty.migcredit.kz/credit-pod-zalog-nedvizhimosti, время от времени компенсируют неизбежные потери за счет более высокой реальной процентной ставки. Они придерживаются номинальной процентной ставки, которая не выше максимальной процентной ставки, но добавляют другие расходы (комиссия за выдачу кредита, обязательное страхование кредита), которые позволяют увеличить фактическую процентную ставку и, следовательно, прибыль кредитной компании. Даже когда такой кредит будет погашен, парабанк может извлечь из него выгоду за счет высоких затрат, например, в требованиях о платеже, закрепленных в кредитном договоре.

🎬 Видео

Как кинуть мфо что будет если не платить займы в мфоСкачать

Как закрыть долги | Что делать в безвыходной ситуации | Маргулан СейсембайСкачать

Займ у частного инвестора без рисков. Хатон.руСкачать

ДЕНЬГИ ПОД Залог НЕДВИЖИМОСТИ! Как взять правильно и безопасно???Скачать

Брать ли авто в кредит? Игорь Рыбаков | Россия | Бизнес #ShortsСкачать

ДОЛГИ ИСЧЕЗНУТ САМИ! 5 Гениальных Методов Вернуть Все Долги БЕЗ ДЕНЕГ | Грант КардонСкачать

ЧТО БУДЕТ ЕСЛИ НЕ ПЛАТИТЬ КРЕДИТСкачать

взяли кредит и уехали из страны. Думаете банк простит ?Скачать

Кредит от частного лица на выгодных условиях! Без бюрократии и рисков!Скачать

НЕ БЕРИ КРЕДИТ! (пока не посмотришь это видео)Скачать

Берем кредит с плохой кредитной историей в 2023 - инструкция ✅Скачать

Как не попасть на мошенников. Частный инвестор.Скачать

Почему не нужно покупать личный АВТОМОБИЛЬ? Не бери в КРЕДИТ и за свои ДЕНЬГИ! | Секрет миллиардераСкачать

«Лучше не берите кредит»: хронические должники о яме, из которой не выбратьсяСкачать

Как взять кредит под залог недвижимости. Плюсы и минусыСкачать

Что делать когда потерял все ДЕНЬГИ? | КАК Решать ПРОБЛЕМЫ? Мотивация на успех.Скачать

ЧТО, ЕСЛИ взять КРЕДИТ и НЕ ВЕРНУТЬ ДЕНЬГИ?Скачать

ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

Деньги под расписку от частного лицаСкачать

НЕ БРАТЬ КРЕДИТ ЛЮБОЙ ЦЕНОЙ | Как Выйти Из Долгов | Игорь Рыбаков | Кредитное рабствоСкачать